نتفلیکس؛ دلیل اصلی خرید تایم وارنر توسط AT&T و خریدهای مشابه صنعت رسانه (بخش دوم)

در بخش اول به مثالی در مورد نجاری و لوازم خانگی پرداختیم که داستانی شبیه به ظهور نتفلکیس بود. در صنعت رسانه، لاینزگیت را میتوان مانند فروشندهی چوب در داستان در نظر گرفت. این شرکت فیلم و سریال تولید میکند و آن را به شبکههای تلویزیونی کابلی، دیجیتال و دیگر کانالهای توزیع رسانه میفروشد.

نتفلیکس برای سالهای متمادی بازیگری جدید و قابل احترام در صنعت رسانه بود. این شرکت در سالهای ابتدایی محتوای قدیمی و کمطرفدار را خریداری میکرد. تأمینکنندگان محتوا در آن سالها نتفلیکس را خطری برای منابع اصلی درآمدشان نمیدیدند. منبع درآمد آنها یکی عقد قرارداد با اپراتورهای تلویزیون پولی مانند کامکست، چارتر، AT&T و دیش نتورک و دیگری دریافت پول از تبلیغدهندگان بود. در این حالت کار کردن با نتفلیکس، کسب درآمد آسان و بیخطر محسوب میشد.

رید هستینگز، مؤسس و مدیرعامل نتفلیکس

پرداخت هزینههای بسیار زیاد به تولیدکنندگان، برگ برندهی نتفلیکس در تأمین محتوا است

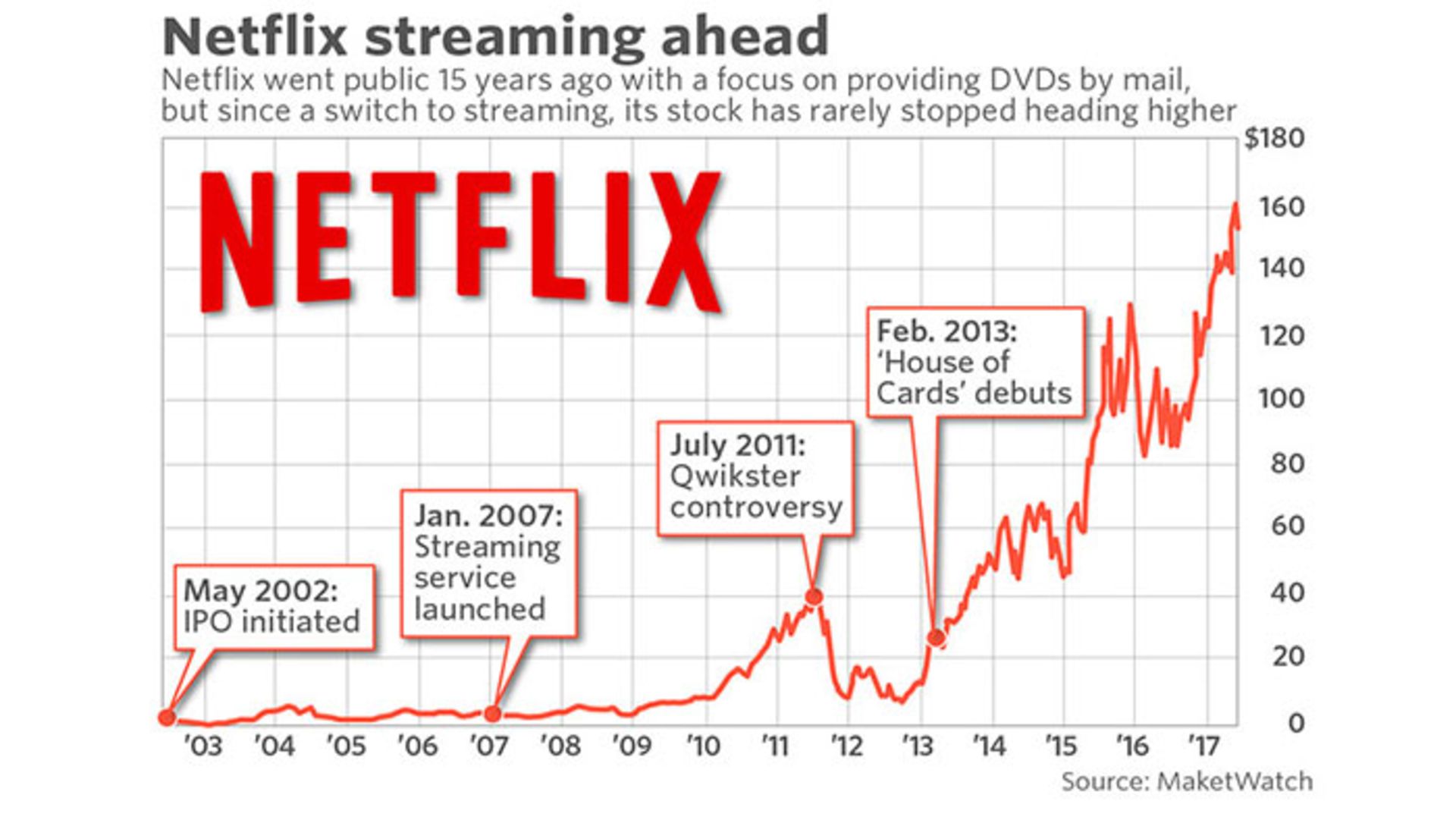

پس از مدتی تولیدکنندگان برنامه قیمتهای بیشتری درخواست کردند؛ خصوصا در حق پخشهای گران ورزشی. در نتیجه قیمت اشتراک تلویزیونهای کابلی نیز افزایش یافت. در آن سوی میدان مشتریان نتفلیکس عاشق قیمت پایین محصولات آن شدند. قیمت اشتراک نتفلیکس در آن زمان ماهیانه ۸ دلار بود؛ درحالیکه تلویزیونهای کابلی خدمات خود را با قیمت ۸۰ تا ۱۰۰ دلار ارائه میکردند. وقتی نتفلیکس شروع به عرضهی محتوای اختصاصی مانند سریال House of Cards یا Orange Is The New Black کرد، تعداد کاربران افزایش نجومی داشت و ارزش آنها نیز افزایش یافت.

پنج سال پیش ارزش هر سهم نتفلیکس ۳۲ دلار بود و امروز این قیمت با افزایش ۱۰۵۰ درصدی به ۳۷۰ دلار برای هر سهم رسیده است. در همین بازهی زمانی، ارزش سهام لاینزگیت ۱۵ درصد افت داشته است. البته مدیرعاملان صنعت رسانه معتقدند پیروزی نتفلیکس به خاطر سیستم ارزشگذاری توسط سرمایهگذاران نیز هست.

در توضیح مثال بالا به اصطلاح EV میرسیم که معیاری مناسب برای سنجش ارزش شرکت است. این معیار (Enterprise value) برای لاینزگیت برابر با ۷.۵ میلیارد دلار است. معیار دیگر EBITDA است که در تعریف ساده، درآمد شرکت پیش از کسورات جاری مانند مالیات را مشخص میکند. این عدد برای لاینزگیت در ۱۲ ماه گذشته ۵۲۰ میلیون دلار بوده است. در نتیجه نسبت این دو معیار برای این شرکت ۱۴ میشود. شرکتهایی همچون دیزنی و ویاکام، EV کمتر از ۱۴ دارند. نکتهی قابل توجه اینکه این عدد برای نتفلیکس حدود ۱۵۰ است. در نتیجه نتفلیکس به انتخابی مناسب برای سرازیر کردن پول و تأمین هزینهها تبدیل شده است. در واقع نتفلیکس پرخرجترین بازیگر صنعت رسانه است.

هستینگز در حال نگاه کردن به مغازهی خالی و تعطیل بلاکباستر

آیا رقابت در هزینه کردن پایدار خواهد ماند؟

این حجم از هزینه کارشناسان را به این نتیجه رسانده است که باقی ماندن نتفلیکس در رقابت در هالهای از ابهام قرار دارد. نتفلیکس بیش از درآمد خود هزینه میکند و دارای بدهی است. این شرکت سال گذشته جریان نقدی آزاد (FCF) منفی دو میلیارد دلار را گزارش کرد و این رقم برای سال، جاری منفی چهار میلیارد دلار پیشبینی میشود. از طرفی مسیر توسعهای این شرکت، بازار بینالمللی است که نیاز به هزینههای بیشتر در محصولات اورجینال دارد.

نکتهی قابل توجه دیگر اینکه نتفلیکس بیش از یک شرکت فناوری، یک شرکت رسانهای است؛ البته به نظر نمیرسد بتوان آن را مانند شرکتهای سنتی ارزشگذاری کرد. هستینگز در یکی از سخنرانیهای مجمع سهامداران در ۱۶ آوریل سال جاری، هزینهی محتوا را ۱۰ میلیارد و هزینهی فناوریهای شرکت را ۱.۳ میلیارد عنوان کرده که در نتیجه، نتفلیکس را به شرکتی رسانهای شبیهتر میکند.

شاید هزینههای زیاد، به پاشنه آشیل نتفلیکس تبدیل شود

مایکل پچر یک آنالیزور بازار سرمایه است که اعتقاد دارد نتفلیکس در صورت پایان ندادن به هزینههای هنگفت، قطعا شکست خواهد خورد. آمار نشان میدهد این شرکت تا پایان سهماههی اول سال میلادی جاری ۶.۵۴ میلیارد دلار بدهی طولانیمدت و ۱۷.۹ میلیارد دلار بدهی تعهدی برای محتوا و تنها ۲.۶ میلیارد دلار موجودی دارد. پچر با توجه به این آمارها ادعا میکند که سرمایهگذاران روزی متوجه عدم توانایی نتفلیکس در بازپرداخت پولشان خواهند شد و آن زمان، شروع شکستهای این شرکت ساختار شکن است.

حتی اگر از لحاظ آماری و آنالیزی اطلاعات بالا را قبول کنیم، تاریخ نشان داده که پچر پیش از این نیز در مورد نتفلیکس اشتباه کرده و سهام این شرکت سال به سال در حال رشد است. حتی مدیران این شرکت در دفتر لوس گاتوس کالیفرنیا جملهی پچر در سال ۲۰۰۵ را روی دیوار نصب کردهاند و در هنگام ورود به آن پوزخند میزنند. در این جمله آمده بود: «نتفلیکس یک دارایی بیارزش است که تنها افراد خوبی آن را اداره میکنند.»

نظر مؤسس نتفلیکس در مورد هزینههای رقبا

حتی اگر سبک هزینه کردن نتفلیکس در بازار رسانه از نظر کارشناسان این حوزه اشتباه باشد، مؤسس آن اعتقاد دارد که روش آنها استراتژیک است. او در مصاحبهای در سال ۲۰۱۵ با جان دور، سرمایهگذار بزرگ و حامی استارتاپهایی همچون گوگل و آمازون میگوید:

مدیریت اشتباه سرمایه در اغلب شرکتهای سیلیکون ولی نگرانکننده است. مایکروسافت همیشه پول بیشتری نیاز دارد و اپل در سال ۲۰۰۰ هیچ سرمایهای نداشت. حال که به این دو شرکت نگاه میکنیم، کدامیک نوآوری بیشتری داشتهاند؟ پول و سرمایه کمکی به پیشرفت شما نمیکنند. پول شما را ایزوله میکند و قطعا ذخیره کردن آن در شرکتها تصمیم اشتباهی است.

رشد کاربران در کنار افزایش قیمت حق عضویت نتفلیکس، علامتهای امیدوارکننده از رشد ارزش این شرکت در طولانیمدت هستند. کارشناسان پیشبینی میکنند آمار کاربران بینالمللی این شرکت تا سال ۲۰۲۰ از ۱۲۵ میلیون به ۲۰۰ میلیون نفر برسد. نت شیندلر، آنالیزور بانک آمریکا، معتقد است این تعداد تا سال ۲۰۳۰ به ۳۰۰ میلیون نفر میرسد. در نهایت خود شرکت، بازار قابل دسترسی مشتریان (صرف نظر از بازار چین) را ۸۰۰ میلیون نفر میداند.

در همین حال، تعداد مشتریان تلویزیونهای کابلی و سنتی سال به سال کاهش پیدا میکند و نرخ کاهش آنها در حال شتاب گرفتن است. شرکت تحقیقاتی Statista پیشبینی میکند که تعداد مشترکین تلویزیونهای پولی در آمریکا تا سال ۲۰۲۰ به ۹۵ میلیون نفر میرسد. این آمار در سال ۲۰۱۵، ۱۰۰ میلیون بود.

هستینگز: نگهداری و جمع کردن پول و سرمایه برای شرکتها مضر است

برگ برندهی دیگر رشد نتفلیکس، جذب استعدادها و تولیدکنندگان تراز اول جهان است. آنها بهمرور ترجیح میدهند بهجای رسانههای سنتی با این شرکت روبهرشد همکاری کنند. نتفلیکس هزینهی خوبی برای سریالها و فیلمهای اختصاصی خرج میکند و همین اقدام در کنار وابسته نبودن به تبلیغات، بازار ناب محتوا را برای آنها به ارمغان میآورد. از طرفی نتفلیکس روندی خلاف شبکههای سنتی دارد و کل فصل را از تولیدکنندگان سریالها میخرد. این در حالی است که رقبای سنتی ابتدا قسمت اول سریال را با افزایش سرمایه خریداری میکنند و پس از پخش آن قسمت، منتظر نظرات میمانند و سپس برای خرید حق پخش اقدام میکنند. در نهایت این استراتژی باعث شده است که تولیدکنندگان این شرکت جدید را بهجای شبکههای تلویزیونی انتخاب کنند.

در سالهای اخیر تولیدکنندگان زیادی از شرکتهای سنتی به نتفلیکس مهاجرت کردهاند. شاندا رایمز (تولیدکنندهی سریالهای Grey's Anatomy و Scandal) پس از بیش از یک دهه فعالیت در ABC، یک قرارداد چندساله با نتفلیکس بسته است. رایان مورفی (تولیدکنندهی سریالهای Nip/Tuck، American Horror Story و Glee) نیز با قراردادی حدود ۳۰۰ میلیون دلار به این شرکت پیوسته و پیشنهادات فاکس و دیزنی را رد کرده است. در نهایت جنجی کوهان (تولیدکنندهی Orange is The New Black) برای لاینزگیت نیز به نتفلیکس پیوسته است.

در بخش بعدی به استراتژی رقابتی غولهای سنتی رسانه و چگونگی تلاش آنها برای شکست دادن نتفلیکس میپردازیم.